تحلیل تکنیکال چیست؟

تحلیل تکنیکال وسیله ای برای بررسی و پیش بینی حرکات قیمت در بازارهای مالی با استفاده از نمودارهای تاریخی قیمت و آمار کلی بازار است. این اساس ایده است که اگر یک معامله گر می تواند الگوهای قبلی بازار را شناسایی کند، می تواند یک پیش بینی نسبتاً دقیق از مسیرهای آینده قیمت را تشکیل دهد. این یکی از دو مدرسه اصلی تحلیل بازار است. دیگری تحلیل بنیادی یا fundamental است که در این مقاله فقط به برسی تحلیل تکنیکال می پردازیم.تریدرهای حرفه ای بر این باورند که قیمت فعلی یا گذشته در بازار قابل اطمینان ترین شاخص قیمت گذاری در آینده است. قبل از ادامه، اگر قصد طراحی سایت صرافی را دارید، برای استعلام قیمت طراحی سایت ارز دیجیتال با آرتاراراکس تماس بگیرید.

درک تحلیل تکنیکال

برخلاف تجزیه و تحلیل بنیادی، که سعی در ارزیابی ارزش یک ارز دیجیتال بر اساس نتایج تجاری مانند فروش و درآمد دارد، تحلیل تکنیکال بر مطالعه قیمت و حجم متمرکز است. از ابزارهای تحلیل تکنیکال برای بررسی دقیق روشهای تأمین و تقاضای یک ارز دیجیتال بر تغییرات قیمت، حجم و نوسانات ضمنی استفاده می شود. تحلیل تکنیکال اغلب برای تولید سیگنال های تجاری کوتاه مدت از ابزارهای مختلف نمودار استفاده می شود، اما همچنین می تواند به بهبود ارزیابی قدرت یا ضعف یک امنیت نسبت به بازار گسترده تر یا یکی از بخش های آن کمک کند. این اطلاعات به تحلیلگران کمک می کند تا تخمین کلی ارزیابی را در آنجا بهبود بخشند.

تحلیل تکنیکال همانطور که امروزه می دانیم اولین بار توسط چارلز داو و نظریه داو در اواخر دهه 1800 ارائه شد. چندین محقق برجسته از جمله ویلیام پی. همیلتون، رابرت رئا، ادسون گولد و جان مگی بیشتر در کمک به شکل گیری مفاهیم نظریه داو کمک کردند. اساس آن در دوران مدرن، تحلیل تکنیکی تکامل یافته است و شامل صدها الگو و سیگنال است که طی سالها تحقیق ایجاد شده است.

تحلیل تکنیکال سعی دارد حرکت قیمت تقریباً هر ابزار قابل معامله ای را که عموماً در معرض نیروهای عرضه و تقاضا قرار دارد، از جمله سهام، اوراق قرضه، معاملات آتی و جفت ارز و ارز دیجیتال را پیش بینی کند. در واقع، برخی تحلیل تکنیکال را صرفاً مطالعه نیروهای عرضه و تقاضا می دانند که در حرکات قیمت بازار یک ارز دیجیتال منعکس شده است. تجزیه و تحلیل تکنیکی معمولاً در مورد تغییرات قیمت اعمال می شود، اما برخی از تحلیلگران اعداد دیگری غیر از قیمت را نظیر حجم معاملات یا سود باز را دنبال می کنند.

در سراسر صنعت صدها الگو و سیگنال وجود دارد که توسط محققان برای حمایت از تجارت تجزیه و تحلیل فنی ایجاد شده است. تحلیلگران فنی همچنین انواع مختلفی از سیستم های معاملاتی را برای کمک به آنها در پیش بینی و معاملات در مورد تغییرات قیمت ایجاد کرده اند. برخی از شاخص ها در درجه اول بر شناسایی روند فعلی بازار متمرکز هستند، از جمله مناطق پشتیبانی و مقاومت، و برخی دیگر بر تعیین قدرت یک روند و احتمال ادامه آن متمرکز هستند. شاخص های فنی و الگوهای نمودار معمولاً مورد استفاده شامل خط روند، کانال ها، میانگین متحرک و شاخص های حرکت است.

به طور کلی، تحلیلگران انواع گسترده ای از شاخص های زیر را بررسی می کنند:

- روند قیمت

- الگوهای نمودار

- شاخص های حجم و حرکت

- Oscillators

- میانگین تحرک

- سطح پشتیبانی و مقاومت

محدودیت های تحلیل تکنیکال

تحلیل تکنیکال دارای همان محدودیت هر استراتژی مبتنی بر محرک های خاص تجارت است. نمودار را می توان اشتباه تعبیر کرد. شکل گیری ممکن است با حجم کم پیش بینی شود. دوره های مورد استفاده برای میانگین های متحرک ممکن است برای نوع تجارت مورد نظر شما خیلی طولانی یا خیلی کوتاه باشد. اگر این موارد را کنار بگذاریم، تحلیل تکمیلی یک ارز دیجیتال و روندها محدودیت جذابی دارد که منحصر به خودش است.

همانطور که بیشتر استراتژی ها، ابزارها و تکنیک های تجزیه و تحلیل فنی بیشتر مورد استفاده قرار می گیرند، اینها تأثیر مهمی در اقدام قیمت دارند. به عنوان مثال، آیا این سه کلاغ سیاه به این دلیل تشکیل می شوند که اطلاعات قیمت دار توجیه عقب ماندگی است یا معامله گران در جهان توافق دارند که پس از آنها باید یک چرخش معکوس دنبال شود و با تصدی موقعیت های کوتاه، این امر را به وجود آورند؟ اگرچه این سوالات جالبی است، اما یک تحلیلگر فنی واقعی تا زمانی که مدل تجارت ادامه دارد، اهمیتی نمی دهد.

تحلیل نمودار در قاب های مختلف زمانی

تحلیل گران، نمودارهای قیمت را تجزیه و تحلیل می کنند تا سعی کنند حرکت قیمت را پیش بینی کنند. دو متغیر اصلی برای تحلیل تکنیکال، بازه های زمانی در نظر گرفته شده و شاخص های فنی خاصی است که یک معامله گر برای استفاده انتخاب می کند. بازه های زمانی تحلیل تکنیکال نشان داده شده در نمودارها از یک دقیقه تا بازه زمانی ماهیانه یا حتی سالانه را شامل می شود. چارچوب های زمانی رایج که تحلیل گران فنی بیشتر بررسی می کنند شامل موارد زیر است:

- نمودار 5 دقیقه ای

- نمودار 15 دقیقه ای

- نمودار ساعتی

- نمودار 4 ساعته

- نمودار روزانه

چارچوبی را که یک تریدر برای مطالعه انتخاب می کند، به طور معمول توسط سبک ترید شخصی آن تاجر تعیین می شود. معامله گران روزانه، معامله گرانی که در یک روز معاملاتی موقعیت های معاملاتی را باز و بسته می کنند، طرفدار تجزیه و تحلیل حرکت قیمت در نمودارهای چارچوب زمانی کوتاه تر مانند نمودارهای 5 دقیقه ای یا 15 دقیقه ای هستند. معامله گران بلندمدت که یک شب و برای مدت طولانی موقعیت های بازار را در اختیار دارند، تمایل بیشتری به تجزیه و تحلیل بازارها با استفاده از نمودارهای ساعتی، 4 ساعته، روزانه یا حتی هفتگی دارند.

حرکت قیمتی که در یک بازه زمانی 15 دقیقه ای رخ می دهد ممکن است برای یک معامله گر روزانه که به دنبال فرصتی برای دستیابی به سود ناشی از نوسانات قیمت رخ داده در یک روز معاملاتی است بسیار مهم باشد. با این حال، همان حرکت قیمتی که در نمودار روزانه یا هفتگی مشاهده می شود، ممکن است برای اهداف تجاری طولانی مدت قابل توجه یا نشان دهنده واکنش نباشد.

شمع (candle)

نمودار شمعدانی یا کندل متداولترین روش برای نشان دادن حرکت قیمت در نمودار است. کندل از عمل قیمت در طی یک بازه زمانی واحد بر هر بازه زمانی تشکیل می شود. هر کندل روی نمودار ساعتی عملکرد قیمت را برای یک ساعت نشان می دهد، در حالی که هر کندل در نمودار 4 ساعته عملکرد قیمت را در هر بازه زمانی 4 ساعته نشان می دهد.

بالاترین نقطه کندل نشان دهنده بالاترین قیمتی است که در آن بازه زمانی معامله شده است و پایین ترین نقطه کندل نشان دهنده پایین ترین قیمت در آن زمان است. بدنه کندل (بلوک قرمز یا سبز مربوطه یا قسمتهای ضخیم تر هر کندل) قیمت باز و بسته شدن دوره زمانی را نشان می دهد. اگر کندل سبز تشکیل شده باشد، این نشان می دهد که قیمت بسته شده بالای بدنه کندل از قیمت بازشده پایین بدنه کندل بیشتر بوده است. برعکس، اگر یک بدنه کندل قرمز تشکیل شود، در آن صورت قیمت باز شدن بالاتر از قیمت بسته شدن است.

رنگ های کندل

رنگ های کندل گزینه های دلخواه هستند. برخی از معامله گران از کندل سفید و سیاه استفاده می کنند (این قالب رنگ پیش فرض است و بنابراین یکی از مواردی است که بیشتر مورد استفاده قرار می گیرد). سایر معامله گران می توانند از رنگ های سبز و قرمز یا آبی و زرد استفاده کنند. هر رنگی که انتخاب شود، راهی آسان برای تعیین اینکه آیا بسته شدن قیمت در پایان یک دوره زمانی بالاتر یا پایین تر است، فراهم می کند. تحلیل تکنیکال با استفاده از نمودار کندل اغلب آسان تر از استفاده از نمودار میله ای استاندارد است، زیرا تحلیلگر نشانه ها و الگوهای بصری بیشتری دریافت می کند.

الگوهای کندل ها

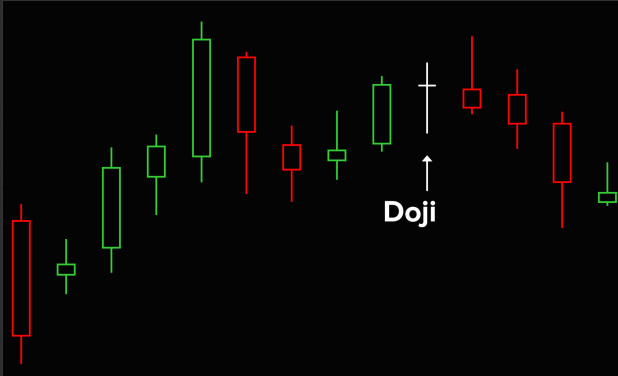

الگو Dojin

الگوهای کندل که توسط یک کندل منفرد یا به وسیله توالی دو یا سه کندل شکل می گیرند، از شاخص های فنی پرکاربرد برای شناسایی چرخش های احتمالی بازار یا تغییر روند هستند.

به عنوان مثال کندل های داجی نشان دهنده عدم تصمیم گیری در بازار است که ممکن است سیگنالی برای تغییر روند احتمالی یا وارونگی بازار باشد. ویژگی واحد کندل دوجی این است که قیمت باز و بسته یکسان است، به طوری که بدنه کندل یک خط صاف است. هرچه سایه های بالا و یا پایین "دم"، روی کندل doji طولانی تر باشد، نشانگر بلاتکلیفی و پتانسیل واژگونی بازار قویتر است.

انواع مختلفی از شمعدان های دوجی وجود دارد که هرکدام نام مشخص خود را دارند، همانطور که در تصویر زیر نشان داده شده است.

دوجی معمولی، دوجی پا بلند است. جایی که قیمت تقریباً در هر جهت گسترش می یابد و در وسط بازه قیمت برای بازه زمانی باز و بسته می شود. شکل ظاهری کندل نمای واضحی از عدم تصمیم گیری در بازار را نشان می دهد. وقتی دوجی ظاهر می شود پس از آن افزایش روند افزایشی یا نزولی در بازار ظاهر می شود، معمولاً به عنوان علامت چرخش احتمالی بازار، تغییر روند در جهت مخالف، تفسیر می شود.

doji سنجاقک، هنگامی که پس از یک روند نزولی طولانی مدت ظاهر می شود، نشان دهنده یک تغییر احتمالی آینده در جهت صعودی است. بررسی عملکرد قیمتی که توسط doji سنجاقک نشان داده شده است، تفسیر منطقی آن را توضیح می دهد. سنجاقک نشان می دهد که فروشندگان قیمت را بسیار پایین می آورند (دم طولانی پایین)، اما در پایان دوره، قیمت دوباره بهبود می یابد تا در بالاترین نقطه خود بسته شود. کندل اساساً نشان دهنده رد فشار منفی است.

نام سنگ قبر doji به وضوح نشان می دهد که خبر بدی برای خریداران است. برعکس شکل گیری سنجاقک، doji سنگ قبر نشان دهنده رد شدید تلاش برای افزایش قیمت های بازار است، و در نتیجه نشان می دهد که ممکن است یک روند معکوس نزولی داشته باشد.

دوجی نادر و چهار قیمتی، جایی که بازار باز، بسته و در این بین خرید و فروش را با همان قیمت دقیق در طول دوره زمانی انجام می دهد، مظهر بلاتکلیفی است، بازاری که تمایلی به رفتن به جایی خاص ندارد. .

ده ها شکل گیری کندل مختلف، همراه با چندین تغییر الگوی وجود دارد. احتمالاً کاملترین منبع برای شناسایی و استفاده از الگوهای کندل ها، سایت الگوی توماس بولکوفسکی است، که به طور کامل هر الگوی کندل را توضیح می دهد و حتی آماری را در مورد اینکه هر الگوی در طول تاریخ سیگنال معاملاتی قابل اطمینان چگونه داده است، ارائه می دهد. مطمئناً دانستن آنچه الگوی کندل نشان می دهد بسیار مفید است - اما دانستن اینکه آیا این نشانه 80٪ از زمان صحت را نشان داده است، حتی مفیدتر است.

شاخص های فنی

میانگین حرکت

تحلیلگران می توانند علاوه بر مطالعه سازه های کندل، از یک منبع تقریباً بی پایان از شاخص های فنی برای کمک به آنها در تصمیم گیری های تجاری استفاده کنند.

میانگین حرکت احتمالاً تنها شاخص فنی است که بیشترین کاربرد را دارد. بسیاری از استراتژی های معاملاتی از یک یا چند میانگین حرکت استفاده می کنند. یک استراتژی معاملاتی حرکت ساده ممکن است چیزی مانند این باشد: "خرید تا زمانی که قیمت بالاتر از میانگین حرکت نمایی 50 دوره باشد (EMA). تا زمانی که قیمت زیر 50 EMA باقی بماند، بفروشید.

میانگین حرکت کراس اوورها یکی دیگر از شاخص های فنی است که اغلب مورد استفاده قرار می گیرد. یک استراتژی تجارت متقاطع ممکن است خرید زمانی باشد که میانگین حرکت 10 دوره ای از میانگین حرکت 50 دوره عبور کند.

هرچه یک عدد میانگین حرکت بالاتر باشد، حرکت قابل توجه تری در رابطه با آن در نظر گرفته می شود. به عنوان مثال، عبور از قیمت بالاتر یا پایین تر از میانگین حرکت 100 یا 200 دوره ای معمولاً بسیار مهم تر از قیمت حرکت بالاتر یا پایین تر از میانگین حرکت 5 دوره است.

پیشنهاد ویژه: راه اندازی کسب و کار پرسود با آرتاراکس، برای استعلام قیمت طراحی سایت صرافی تماس بگیرید

اعداد محوری و فیبوناچی

شاخص های نقطه محوری روزانه، که معمولاً چندین سطح حمایت و مقاومت را علاوه بر نقطه محوری مشخص می کند، توسط بسیاری از معامله گران برای شناسایی سطح قیمت برای ورود یا بستن معاملات استفاده می شود. سطوح نقطه محوری اغلب سطح حمایت یا مقاومت قابل توجهی را نشان می دهند یا سطوحی را که معاملات در یک محدوده وجود دارد انجام می دهند. اگر معاملات از طریق محور روزانه و همه سطح حمایت یا مقاومت مرتبط با آن افزایش یابد، این از نظر بسیاری از معامله گران معامله "شکست" است که قیمت بازار را در جهت شکست، به طور قابل توجهی بالاتر یا پایین تر تغییر می دهد.

نقاط محوری روزانه و سطح حمایت و مقاومت متناظر آنها با استفاده از قیمتهای بالا، پایی ، شروع و بسته شدن معاملات قبلی محاسبه می شود. بیشتر شاخص های نقطه محوری، نقطه محوری روزانه را به همراه سه سطح پشتیبانی زیر نقطه محوری و سه سطح مقاومت قیمت بالاتر از آن نشان می دهند.

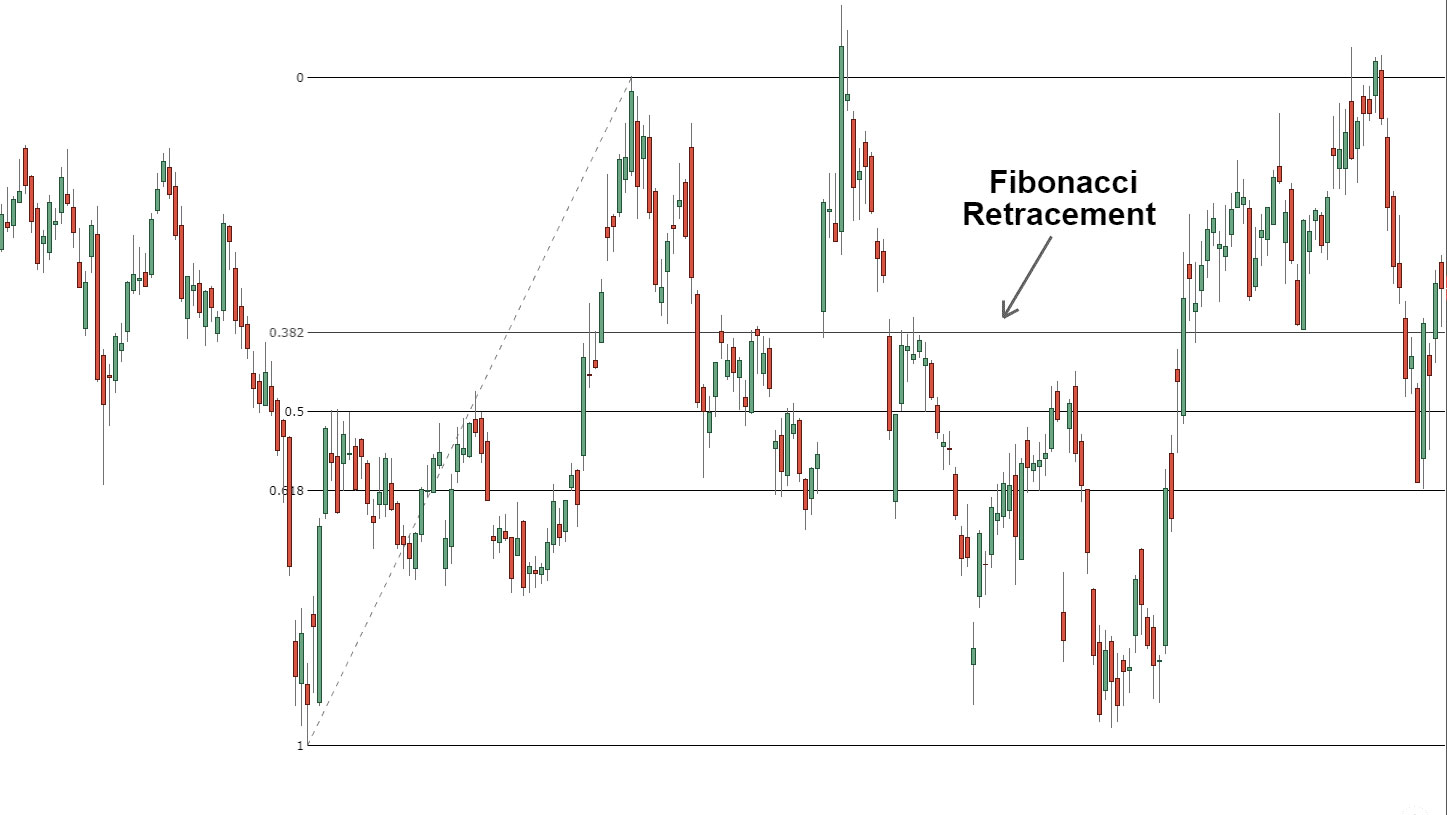

تحلیل فیبوناچی

سطح فیبوناچی یکی دیگر از ابزارهای تحلیل تکنیکال محبوب است. فیبوناچی ریاضی دان قرن 12 بود که مجموعه ای از نسبت ها را توسعه داد که بسیار مورد علاقه معامله گران حرفه ای است. نسبت فیبوناچی، یا سطح، معمولاً برای مشخص کردن فرصت های معاملاتی و اهداف تجاری و سود که در طی روندهای پایدار بوجود می آیند، استفاده می شود.

نسبت های اولیه فیبوناچی 0.24، 0.38، 0.62 و 0.76 است. اینها اغلب به صورت درصد بیان می شوند - 23٪، 38٪ و غیره. توجه داشته باشید که نسبت های فیبوناچی مکمل سایر نسبتهای فیبوناچی هستند: 24٪ مخالف یا باقیمانده 76٪ و 38٪ مخالف یا باقیمانده 62٪.

همانند سطوح نقطه محوری، در شاخص های فنی آزادی زیادی وجود دارد که به طور خودکار سطوح فیبوناچی را بر روی نمودار محاسبه و بارگیری می کنند.

بازیافت فیبوناچی بیشترین استفاده از اندیکاتور فیبوناچی است. پس از مدتی که یک ارز دیجیتال در یک روند صعودی یا نزولی پایدار قرار دارد، قبل از اینکه قیمت روند کلی بلند مدت را از سر بگیرد، یک اصلاح در جهت مخالف خواهد داشت. فیبوناچی برای شناسایی نقاط ورود خوب و کم خطر تجارت در چنین اصلاحاتی استفاده می شود.

به عنوان مثال، فرض کنید که قیمت سهام "A" از 10 دلار به 40 دلار افزایش یافته است. سپس قیمت سهام کمی افت می کند. بسیاری از سرمایه گذاران در چنین اصلاح قیمت به دنبال سطح ورود خوبی برای خرید سهام خواهند بود.

اعداد فیبوناچی نشان می دهد که احتمالاً بازگرداندن قیمت مسافتی معادل 24٪، 38٪، 62٪ یا 76٪ روند صعودی را از 10 دلار به 40 دلار افزایش می دهد. سرمایه گذاران این سطح را مشاهده می کنند تا نشان دهند که بازار در حال یافتن پشتیبانی از جایی است که دوباره قیمت شروع به افزایش می کند. به عنوان مثال، اگر امیدوار بودید که پس از حدود 38٪ اصلاح قیمت، فرصتی برای خرید سهام داشته باشید، ممکن است سفارش خرید حدود 31 دلار را وارد کنید. (انتقال از 10 دلار به 40 دلار = 30 دلار ؛ 38 درصد از 30 دلار 9 دلار است؛ 40 دلار - 9 دلار = 31 دلار)

پیدا کردن هدف ارز با استفاده از فیبوناچی

"ادامه مثال بالا" بنابراین اکنون سهام را با قیمت 31 دلار خریداری کرده اید و می خواهید هدف سود خود را برای فروش تعیین کنید. برای این منظور، می توانید به دنبال الحاقات فیبوناچی باشید، که نشان می دهد با شروع مجدد روند صعودی کلی، قیمت تا کجا ممکن است افزایش یابد. سطح توسعه فیبوناچی در متغیر است 126٪، 138%، 162%، و 176%f حرکت اصلی روند صعودی را نشان می دهد، محاسبه شده از پایین ترین سطح بهبود. بنابراین، اگر 38٪ از تغییر قیمت اولیه از 10 دلار به 40 دلار به پایین برسد، از آن قیمت (31 دلار) ، با اضافه کردن 126٪ از مقدار اولیه، می توانید اولین سطح توسعه فیبوناچی و هدف احتمالی "سود" را پیدا کنید. 30 دلار اصلی به سمت بالا حرکت می کند. محاسبه به شرح زیر است:

سطح تمدید فیبوناچی 126٪ = 31 دلار + (30 دلار 1.26 دلار) = 68 دلار - به شما یک قیمت هدف 68 دلار می دهد.

در واقع هرگز مجبور به انجام هیچ یک از این محاسبات نیستید. شما فقط یک نشانگر فیبوناچی را به نرم افزار نمودار خود وصل می کنید و تمام سطوح مختلف فیبوناچی را نمایش می دهد.

سطح پیوت و فیبوناچی قابل پیگیری است حتی اگر شخصاً از آنها به عنوان شاخص در استراتژی تجارت خود استفاده نکنید. از آنجا که بسیاری از معامله گران خرید و فروش پایه ارز دیجیتال را در سطح محوری و فیبوناچی انجام می دهند، احتمالاً فعالیت تجاری قابل توجهی در مورد آن نقاط قیمتی وجود دارد، فعالیتی که به شما کمک می کند حرکت احتمالی قیمت در آینده را بهتر تعیین کنید.

شاخص های حرکت

تمام تحلیل های گفته شده در درجه اول معطوف به تعیین جهت احتمالی بازار، بالا یا پایین هستند.

دسته دیگری از شاخص های فنی وجود دارد که هدف اصلی آنها نه تعیین جهت بازار بلکه تعیین قدرت بازار است. این شاخص ها شامل ابزارهای پرطرفداری مانند نوسان ساز تصادفی، شاخص مقاومت نسبی (RSI)، شاخص متحرک همگرایی - واگرایی متحرک (MACD) و شاخص میانگین حرکت جهت دار (ADX) هستند.

با اندازه گیری قدرت حرکت قیمت، شاخص های حرکت به سرمایه گذاران کمک می کنند تا تشخیص دهند که آیا حرکت قیمت فعلی به احتمال زیاد نمایانگر معاملات نسبتاً ناچیز محدود به یک محدوده یا روند واقعی و قابل توجه است. از آنجا که شاخص های تکانه قدرت روند را اندازه گیری می کنند، می توانند به عنوان سیگنال های هشدار دهنده زود هنگام پایان روند عمل کنند. به عنوان مثال، اگر یک ارز دیجیتال برای چندین ماه در یک روند صعودی قوی و پایدار معامله شده است، اما سپس یک یا چند شاخص حرکت از دست دادن مداوم قدرت نشان می دهد، ممکن است وقت آن باشد که به ذخیره سود خود فکر کنیم.

نمودار 4 ساعته USD / SGD زیر ارزش یک شاخص حرکت را نشان می دهد. نشانگر MACD در پنجره جداگانه ای در زیر پنجره نمودار اصلی ظاهر می شود. صعود شدید MACD که از حدود 14 ژوئن آغاز می شود، نشان می دهد که افزایش قیمت مربوط به آن یک حرکت قوی و رو به پیشرفت است نه فقط اصلاح موقت. هنگامی که قیمت در 16 شانزدهم شروع به کاهش قیمت می کند، MACD عملکرد قیمتی ضعیف تری نشان می دهد ، نشان می دهد که حرکت نزولی قیمت قدرت زیادی در پشت خود ندارد. بلافاصله پس از آن، روند صعودی قوی از سر گرفت. در این حالت، MACD می توانست به خریدار بازار اطمینان دهد که (الف) چرخش صعودی یک حرکت قابل توجه قیمت بود و (ب) که بعد از اندکی افت قیمت در شانزدهم، روند صعودی احتمالاً از سر گرفته خواهد شد.

از آنجا که شاخص های حرکت به طور کلی تنها حرکت قوی یا ضعیف قیمت را نشان می دهند، اما نه روند، آنها اغلب با سایر شاخص های تحلیل تکنیکال به عنوان بخشی از یک استراتژی کلی ترید ترکیب می شوند.

نتیجه گیری تحلیل تکنیکال

این واقعیت را بخاطر داشته باشید که هیچ شاخص فنی کامل نیست. هیچ یک از آنها سیگنال هایی ارائه نمی دهند که در تمام مدت 100% به هدف مورد نظر برسد. باهوش ترین معامله گران همیشه مراقب علائم هشدار دهنده ای هستند که نشان می. تحلیل تکنیکال حرفه ای مطمئناً می تواند سودآوری شما به عنوان یک تریدر را بهبود بخشد. با این حال، آنچه ممکن است برای بهبود ثروت شما در ترید ارز دیجیتال تاثیر بیشتری بگذارد، صرف وقت و تلاش بیشتر در فکر این است که اگر بازار برعکس شما باشد چطور بهتر می توانید امور را اداره کنید، نه اینکه فقط تصور کنید که چگونه میلیون ها پول خود را خرج می کنید.

آرتاراکس تیمی حرفه ای و متخصص در زمینه ارزهای دیجیتال است که 10 سال است در این حوزه فعالیت می کند. آرتاراکس آماده است که تمام خدمات در زمینه طراحی سایت صرافی و طراحی سایت ارز دیجیتال، صرافی ارز به ارز، صرافی بازار معاملاتی، ساخت توکن و سایت فروش NFT را با ارائه بالاترین سطوح امنیتی انجام دهد.

بازگشت به لیست مقالات

- نظرات کاربران

- ارسال نظر